Kurs Compliance Management

Kurs Compliance Management. Dein Nutzen mit dem Seminar Compliance Update: Compliance: Keine Haftung, keine Strafen, keine Ermittlungen. Top informiert zu aktuellen Compliance-Themen. High Level- Kontrollen zur Steuerung der Compliance Risiken. Compliance richtig kommunizieren.

Kurs Compliance Management: Muss ein Vorstandsmitglied alle Compliance Pflichten selbst erfüllen?

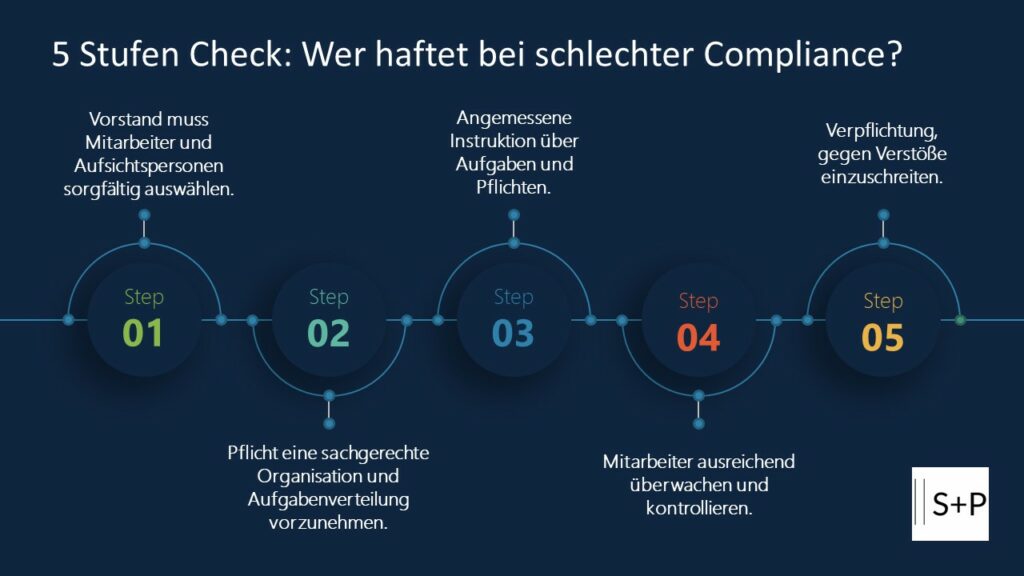

Der 5 Stufen Check gibt Ihnen Sicherheit bei der Entlastungsprüfung als Vorstand. Gelingt es dem Vorstand, sich in fünf Stufen zu entlasten, muss er keine Geldbuße zahlen.

Auf Stufe 1 muss er Mitarbeiter und Aufsichtspersonen sorgfältig auswählen.

Zweitens ist er verpflichtet, eine sachgerechte Organisation und Aufgabenverteilung vorzunehmen. Hieraus ergibt sich auch die Pflicht, für Vertretungspläne zu sorgen, um krankheits- oder urlaubsbedingte Abwesenheiten auffangen zu können.

Die Mitarbeiter sind drittens angemessen über ihre Aufgaben und Pflichten zu instruieren und aufzuklären.

Viertens: Der Vorstand muss den Mitarbeiter ausreichend überwachen und kontrollieren – beispielsweise durch Stichproben. Unerfahrene oder unzuverlässige Mitarbeiter sind intensiver zu beaufsichtigen als solche, die ihre Zuverlässigkeit bereits unter Beweis gestellt haben.

Auf Stufe 5 besteht schließlich die Verpflichtung, gegen Verstöße einzuschreiten.

#1 Wer ist „Gesetzlicher Vertreter“ und wer ist „gewillkürter Vertreter“?

Mit dem „gesetzlichen Vertreter“ eines Unternehmens ist der Vorstand gemeint, wohingegen es sich beim „gewillkürten Vertreter“ in der Regel um den beauftragten Mitarbeiter handelt – auch „Beauftragter“ oder „Substitut“ genannt.

§ 9 Ordnungswidrigkeitengesetz (OWiG) regelt das Handeln für einen anderen

(1) Handelt jemand

- als vertretungsberechtigtes Organ einer juristischen Person oder als Mitglied eines solchen Organs, so ist ein Gesetz (…) auch auf den Vertreter anzuwenden (…).

(2) Ist jemand von dem Inhaber eines Betriebes oder einem sonst dazu Befugten

- beauftragt, den Betrieb ganz oder zum Teil zu leiten, oder

- ausdrücklich beauftragt, in eigener Verantwortung Aufgaben wahrzunehmen, (…) so ist ein Gesetz, auch auf den Beauftragten anzuwenden (…).

#2 Haftung bei einem Verstoß gegen kapitalmarktrechtliche Compliance Pflichten

Der Vorstand kann seine kapitalmarktrechtlichen Pflichten an einen Vertreter delegieren. Juristisch definiert heißt das: Gewillkürte Vertreter können anstelle des eigentlichen Normadressaten die zu erfüllenden Pflichten selbst wahrnehmen.

Das Gesetz nennt Vertretungskonstellationen, die zu einem Pflichtenübergang vom gesetzlichen Vertreter des Unternehmens auf einen Vertreter führen. Tritt der Vertreter in die Pflichten des Vorstands ein, spricht man von einem Übergang der Normadressateneigenschaft. Somit wird der Beauftragte selbst zum Normadressaten, also zum Adressaten der gesetzlichen Bestimmung.

#3 Wann sind Betriebs- und Teilbetriebsleiter Vertreter?

Betriebs- oder Teilbetriebsleiter sind laut BaFin Auslegung dann Vertreter und damit Normadressaten, wenn der Inhaber des Betriebs sie ganz oder zum Teil mit der Leitung des Betriebs betraut hat.

Ist eine juristische Person Inhaber des Betriebs, so handelt sie durch ihre Organe – im Fall einer AG also durch den Vorstand. Es reicht aus, wenn ein Beauftragungsverhältnis faktisch vorliegt. Ob die Beauftragung zum Beispiel schriftlich fixiert wurde, die Rechtshandlung also wirksam ist, ist unerheblich.

Der Betriebsleiter kann aber nur Beauftragter und Normadressat sein, wenn er die Aufgaben des Betriebsinhabers selbstständig und eigenverantwortlich wahrnimmt. Von einer solchen Handlungsautonomie ist laut BaFin dann auszugehen, wenn er von sich aus und ohne Nachfrage bei Vorgesetzten die Maßnahmen ergreifen kann, die erforderlich sind, um Normverstöße oder Zuwiderhandlungen zu vermeiden.

Ein Teilbetriebsleiter muss eine Abteilung des Betriebs führen, die ein gewisses Maß an Selbstständigkeit und Bedeutung besitzt. In Bezug auf kapitalmarktrechtliche Pflichten kommt beispielsweise die Leiterin der Compliance-Abteilung in Betracht.

#4 Wann ist jemand „sonstiger Beauftragter“ des Vorstands?

Den „sonstigen Beauftragten“ muss der Vorstand ausdrücklich beauftragen und ihm eine klare Vorstellung über Art und Umfang der ihm übertragenen Aufgabe vermitteln.

Hintergrund: Der „sonstige Beauftragte“ soll nicht unbeabsichtigt in die Pflichtenstellung des Betriebsinhabers „hineinrutschen“ und bei Normverstößen versehentlich zum Haftungssubjekt werden.

Wie ein Betriebsleiter muss auch der „sonstige Beauftragte“ über Handlungsautonomie verfügen, wenn er die übertragenen Aufgaben wahrnimmt. Der Vorstand kann seine Pflichten auch auf mehrere Mitarbeiter verteilen.

#5 Wer haftet, wenn bei Compliance etwas schiefgeht?

§ 9 Absatz 2 OWiG macht die Substitute lediglich zu weiteren Normadressaten. Das bedeutet: Beim Auftreten einer Zuwiderhandlung durch den Vertreter kann die BaFin weiterhin auch gegen den Vorstand vorgehen. Erst recht bleibt der Vorstand alleinverantwortlich, wenn er seine Pflichten nicht gesetzeskonform delegiert hat.

#6 Wer haftet bei Zuwiderhandlung des Beauftragten bei der Erfüllung von Compliance?

Die Beauftragung soll aber gerade dazu dienen, den gesetzlichen Vertreter des Betriebsinhabers zu entlasten. Von ihm kann daher nicht verlangt werden, jedwede Zuwiderhandlung durch den Beauftragten zu verhindern.

Nimmt er in angemessener Art und Weise notwendige Aufsichtsmaßnahmen vor, trifft ihn bei einer Zuwiderhandlung des Vertreters in der Regel kein Verschulden. Somit scheidet eine Ahndung gegenüber dem Vorstand aus.

#7 Wer haftet bei einem Delegationsverschulden?

Bei einem Delegationsverschulden durch den Vorstand oder einer Zuwiderhandlung durch das Substitut kann die BaFin eine Verbandsgeldbuße nach § 30 Absatz 4 OWiG festsetzen. Die Geldbuße wird dann gegen das Unternehmen selbst festgesetzt. In diesem Falle wird dann von einer Verfolgung der Leitungspersonen abgesehen.

#8 Wie kann sich der Vorstand bei einer Delegation von Compliance Pflichten vor einer persönlichen Haftung schützen?

Eine Haftung scheidet in Anlehnung an § 130 OWiG aus, wenn eine Zuwiderhandlung zwar begangen wurde, das Unternehmen diese durch gehörige Aufsicht aber nicht hätte verhindern oder erschweren können.

Denn keine noch so perfekte Compliance-Organisation kann verhindern, dass Beauftragte oder andere Mitarbeiter jemals gegen geltendes Recht verstoßen. Kommt es zu einem Verstoß, muss das Unternehmen darlegen, dass es die richtigen Maßnahmen ergriffen hat und dass das verbotene Verhalten des Beauftragten deshalb dem Vorstand nicht anzulasten ist.

#9 Angenommen der Vorstand kann den 5 Stufen Check zur Compliance nicht belegen. Gibt es dennoch die Möglichkeit einer Bußgeldmilderung?

Es liegt im Ermessen der Verfolgungsbehörden, Ordnungswidrigkeitenverfahren einzustellen. Die BaFin berücksichtigt dabei etwa, ob das betroffene Unternehmen seine Compliance-Organisation seit dem letzten Verstoß verbessert hat.

Und wurden betriebsinternen Abläufe so verändert, dass es vergleichbare Normverletzungen künftig deutlich erschwert werden. Wenn nach pflichtgemäßem Ermessen keine Einstellung des Verfahrens in Betracht kommt, kann die BaFin Fortschritte beim Aufbau oder der Verbesserung der Compliance-Organisation zumindest bußgeldmindernd berücksichtigen.

Die Höhe der Geldbuße muss aber so bemessen sein, dass sie dem normwidrig handelnden Unternehmen eine Mahnung ist.

#10 Gibt es eine Vergünstigung, wenn man den Verstoß selbst bei der BaFin anzeigt?

Bei einer Selbstanzeige kann die Geldbuße um bis zu 30 Prozent reduziert werden. Dies setzt voraus, dass der BaFin der angezeigte Sachverhalt bis dato nicht bekannt war.

Hier kommen Sie zu unserem Informationsblog: Compliance-Management-System – Bußgeldmindernde Wirkung – BGH-Urteil vom 09.05.2017:

Das BGH-Urteil vom 09.05.2017 bestätigt explizit die bußgeldmindernde Wirkung eines Compliance-Management-Systems und unterstreicht die Bedeutung einer angemessenen und wirksamen Aufbau- und Ablauforganisation zum Umgang mit Compliance-Risiken. Zu den typischen Compliance-Risiken zählen Anti-Korruption, Geldwäsche, Terrorismusfinanzierung, Datenschutz und Tax-Compliance.

Dieser Kurs Compliance Management könnte dich interessieren

Bequem und einfach mit dem online-Seminarformular anmelden.

Zielgruppe – Kurs Compliance Management

- Vorstände und Geschäftsführer bei Unternehmen im Nicht-Finanzsektor sowie im Finanzsektor,

- Compliance Officer, Mitarbeiter von Compliance- und Rechtsabteilungen,

- Leiter Interne Revision, Datenschutzbeauftragte, Geldwäsche Officer, Justiziare,

- Fach- und Führungskräfte im Bereich Compliance.

Compliance: Keine Haftung, keine Strafen, keine Ermittlungen – Kurs Compliance Management

- Aktuelle aufsichtsrechtliche und prüfungsrelevante Anforderungen

- Wie sollte die Stellenbeschreibung des Compliance Officers aussehen und was hat es mit der Garantenstellung auf sich?

- Wann haftet der Compliance Officer? Und wann haftet das Unternehmen?

- Legal Inventory als Basis von Überwachungs- und Kontrollhandlungen der Compliance-Funktion

- Risikobewertung für die Geldwäsche-Prävention, sonstige strafbare Handlungen sowie Compliance-relevante Sachverhalte

- Was passiert nach der Risikobewertung? Aufgaben und Sorgfaltspflichten des Compliance Officers

Top informiert zu aktuellen Compliance-Themen

- Geschenke, Einladungen und Co.

- Zuverlässigkeitsprüfung der Mitarbeiter – Welche Arten von arbeitsrechtlichen Kontrollen sind zulässig?

- Business Partner Check – Auf was kommt es an?

- Neues Datenschutzrecht – Was gilt es als Compliance Officer zu beachten?

- Interne Untersuchungen vs externe Ermittlungen – Wenn der Ernstfall zur Krise wird

Jeder Teilnehmer erhält mit dem Seminar die folgenden S+P Produkte:

+ Muster-Stellenbeschreibung Compliance Officer

+ Muster-Richtlinie Compliance im Unternehmen

+ Bewertungstool zur Erstellung eines Legal Inventory

+ 92-Punkte-Check für ein prüfungssicheres Compliance-System

High Level-Kontrollen zur Steuerung von Compliance-Risiken

- Kontrollplan Compliance – Die wichtigsten Überwachungs- und Kontrollhandlungen

- Schnittstellen zwischen Geldwäsche und Compliance optimal steuern

- Optimales Zusammenspiel mit dem Auslagerungsbeauftragten

- Tax-Compliance sicher umsetzen

- IT-Compliance: Die neuen BAIT als Benchmark für die Praxis

- Kontrollplan des Compliance-Beauftragten: Überwachungs- und Berichtspflichten, Überprüfung der Compliance-Vorgaben

Jeder Teilnehmer erhält mit dem Seminar die folgenden S+P Produkte:

+ Checkliste: Prüfung der Ordnungsmäßigkeit der Geschäftsführung

+ Kontrollplan Compliance: Überwachungs- und Kontrollplan

Die Teilnehmer haben auch folgende Seminare besucht:

- MaRisk Compliance

- Compliance Management im Unternehmen

- MaRisk-Compliance – BAIT – Interne Revision

- Auslagerungen im Fokus der Bankenaufsicht

- MaRisk 6.0 – neue Anforderungen an das Risikomanagement

- Risikomanagement und Internes Kontrollsystem

- Compliance und Risk-Management für Unternehmer

- Compliance und Risk-Management für Unternehmer

Compliance & Geldwäschebeauftragter – Kurs Compliance Management

Seminar Geldwäschebeauftragter: Geldwäsche und Fraud – Basisseminar

Seminar Geldwäschebeauftragter: Geldwäsche und Fraud – Aufbauseminar

Seminar Geldwäschebeauftragter: Geldwäsche & Fraud – Update

Seminar Geldwäschebeauftragter: Geldwäsche & Fraud – Forum

Seminar Geldwäschebeauftragter: Aufbauseminar – Geldwäsche und Wirtschaftskriminalität

Seminar Compliance: MaRisk-Compliance – WpHG-Compliance – Vertriebsbeauftragter

Seminar Compliance: Compliance

Seminar Compliance: Compliance für Vertriebsbeauftragte

Seminar MaRisk Compliance: Neue Compliance-Funktion gemäß MaRisk

Seminar MaRisk Compliance: Compliance im Fokus der Bankenaufsicht

Depot A Management und Asset Management- Kurs Compliance Management

Seminar Depot A: Depot A im Fokus der Bankenaufsicht

Seminar Depot A: Depot A Management: Kompaktwissen für die Niedrigzinsphase

Seminar Depot A: Depot A Management

MaRisk – CRD IV – CRR – Risikomanagement A bis Z – Kurs Compliance Management

Seminar MaRisk: Neue MaRisk – CRD IV – CRR – §25KWG neu

Seminar MaRisk: MaRisk-konformes Verrechnungssystem für Liquiditätskosten

Seminar MaRisk: Neue MaRisk

Seminar MaRisk Compliance: Neue Compliance-Funktion gemäß MaRisk