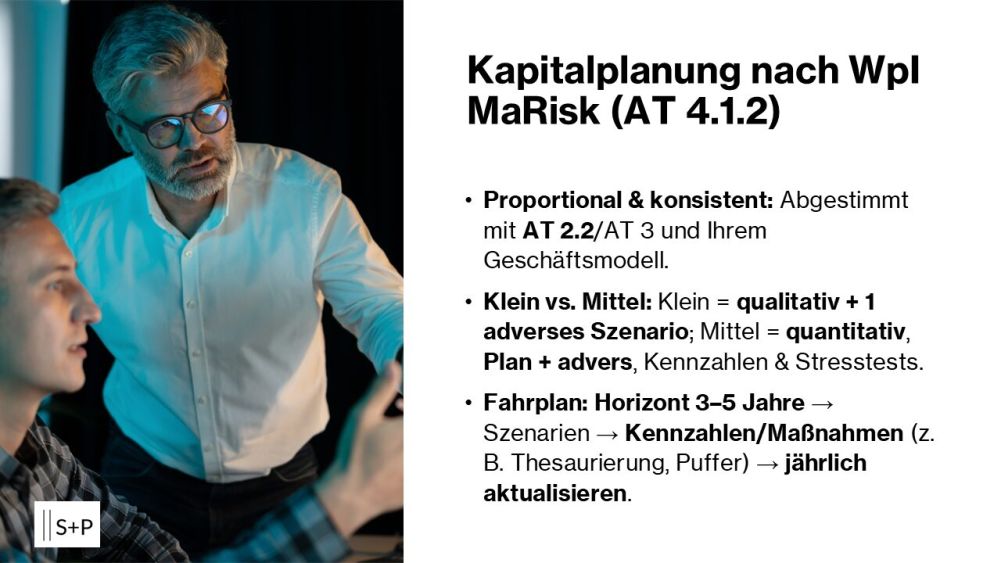

Kapitalplanung nach WpI MaRisk – Leitfaden für kleine & mittlere Wertpapierinstitute

Die Kapitalplanung nach WpI MaRisk AT 4.1.2 ist mehr als Pflicht – sie ist Ihr Steuerungsinstrument für Stabilität, Strategie und Frühwarnung. Der Umfang richtet sich nach Größe, Komplexität und Risikoprofil: kleine WpI planen schlank, mittlere WpI detailliert und quantitativ.

- Einleitung – warum Kapitalplanung für Sie entscheidend ist

Kapitalplanung stellt sicher, dass Ihr Institut wesentliche Risiken tragen kann, Frühwarnsignale erkennt und strategische Ziele erreicht – auch bei Gegenwind.

2. Rechtlicher Rahmen – WpI MaRisk AT 4.1.2

-

Ziel: jederzeit ausreichende Eigenmittel für die wesentlichen Risiken.

-

Verknüpfung: eng mit Geschäftsplanung (AT 3), Risikoinventur/Wesentlichkeit (AT 2.2) und Risikosteuerungs-/Controllingprozessen (AT 4).

-

Proportionalität: Tiefe/Komplexität abhängig von Größe & Risikolage.

3. Kapitalplanung bei kleinen Wertpapierinstituten

3.1 Vereinfachte Anforderungen

-

Definierter Planungsprozess für künftigen Kapitalbedarf.

-

Qualitative Schwerpunkte zulässig.

-

Ein adverses Szenario genügt in der Regel.

Beispiel: 15 % Umsatzrückgang – qualitative Auswirkung auf Kapitaldecke inkl. Annahmen zu Kosten, Personal, Liquidität.

3.2 Planungshorizont

-

Angemessen lang (in der Praxis meist 3–5 Jahre).

-

Berücksichtigen: Strategie, Geschäftsveränderungen, Umfeld (Zins, Inflation, Regulierung).

3.3 Konsistenz

-

Kapitalplan muss zum Geschäftsmodell passen.

-

Investitionen (z. B. neues Handelssystem) inkl. OPEX/CAPEX abbilden.

4. Kapitalplanung bei mittleren Wertpapierinstituten

4.1 Umfassendere Anforderungen

-

Mindestens Planszenario + adverses Szenario.

-

Szenarien realistisch & plausibel, Strategieänderungen berücksichtigen.

4.2 Quantitative Bewertung

-

Messbare Effekte wesentlicher Risiken (AT 2.2) auf Kapital & Liquidität.

-

Darstellung der künftigen Vermögens- und Ertragslage.

-

Kennzahlen: Eigenmittelquote, Liquiditätsreserven, RoE, Stresstests.

Beispiel: −20 % Provisionsüberschuss + +15 % IT-Kosten → Auswirkung auf Eigenkapitalquote simulieren.

4.3 Konsistenz

-

Verzahnung mit operativer Planung & Risikostrategie; Ergebnisse ins Reporting überführen.

5. Gemeinsame Anforderungen

5.1 Ziele

-

Risikotragfähigkeit jederzeit sichern.

-

Adverse Entwicklungen explizit einplanen.

5.2 Flexibilität

-

Planung anpassen, wenn sich Geschäftsmodell oder Risiken (z. B. Cyber, Geopolitik) ändern.

6. Praxisbeispiele & Umsetzungstipps

6.1 Für kleine WpI – Checkliste

-

Geschäftsmodell analysieren

-

Adverses Szenario entwickeln

-

Kapitalbedarf grob schätzen

-

Liquiditätspuffer definieren

-

Jährlich aktualisieren

6.2 Für mittlere WpI – Schritt-für-Schritt

-

Risikoidentifikation (wesentliche Risiken)

-

Quantitative Analyse (Kapital-/Liquiditätseffekte)

-

Szenarien: Plan + advers

-

Maßnahmen ableiten (Thesaurierung, Kapitalmaßnahmen)

-

Integration in Berichte & Managemententscheidungen

7. Typische Fehler – und wie Sie sie vermeiden

-

Inkonsistenz zwischen Kapitalplan und Strategie

-

Zu kurzer Planungshorizont

-

Keine Aktualisierung bei veränderten Rahmenbedingungen

-

Qualitative Aspekte bei kleinen WpI vernachlässigt

8. Übersicht – klein vs. mittel (inkl. Gemeinsamkeiten)

| Institutstyp | Anforderungen |

|---|---|

| Klein | Qualitative Planung; 1 adverses Szenario; Fokus auf strategische & marktbezogene Faktoren |

| Mittel | Quantitative Planung; mind. 2 Szenarien (Plan + advers); detaillierte Risikoanalyse & Kapitalbedarfsberechnung |

| Gemeinsam | Konsistenz mit Geschäftsmodell; Flexibilität; Sicherstellung der Risikotragfähigkeit |

Hinweis:

Mittlere Wertpapierinstitute müssen mindestens zwei Szenarien in ihrer Kapitalplanung berücksichtigen:

-

Planszenario: Darstellung der erwarteten Entwicklung basierend auf der aktuellen Geschäftsstrategie und den wirtschaftlichen Rahmenbedingungen.

-

Adverses Szenario: Berücksichtigung möglicher negativer Entwicklungen, die von den Erwartungen abweichen könnten, um die Auswirkungen auf Kapitalbedarf und Kapitalbestand zu bewerten.

Diese Szenarien sollen sicherstellen, dass die Kapitalplanung robust und zukunftsorientiert ist.

S+P Fazit – Ihr Fahrplan zur Kapitalplanung

Wer AT 4.1.2 klug umsetzt, gewinnt regulatorische Sicherheit, strategische Steuerungsfähigkeit und ein Frühwarnsystem.

Jetzt starten: Einstufung klären → Szenarien festlegen → Kennzahlen & Maßnahmen definieren → jährlich aktualisieren.

Wpl MaRisk 2025 – Ressourcen & Praxisleitfäden

Hub-Artikel – Ihr Einstieg

AT-Module – Allgemeiner Teil

BTO-Module – Organisation & Abwicklung

BTR -Module – Risikomanagement

Spezialthemen

WpI MaRisk effizient umsetzen – mit S+P Compliance Auslagerung

Sie möchten Proportionalität nutzen, aber Audit-Sicherheit wahren? Wir übernehmen die Compliance-Funktion, unterstützen bei Risikomanagement & Reporting und stellen prüfungsfeste Dokumentation bereit – abgestimmt auf kleine und mittlere Wertpapierinstitute.

- Proportionalitäts-Begründung & Gap-Analyse

- MaRisk-/WpI-Dokumentationspakete & Reporting

- Vorbereitung auf Prüfungen der Aufsicht

Ihr Nutzen

- Schlanke Umsetzung statt Overengineering

- Klar dokumentierte Proportionalität

- Prüfungs- und Audit-Sicherheit