MaRisk 6.0: Änderungen im Auslagerungsmanagement – Das müssen Sie wissen

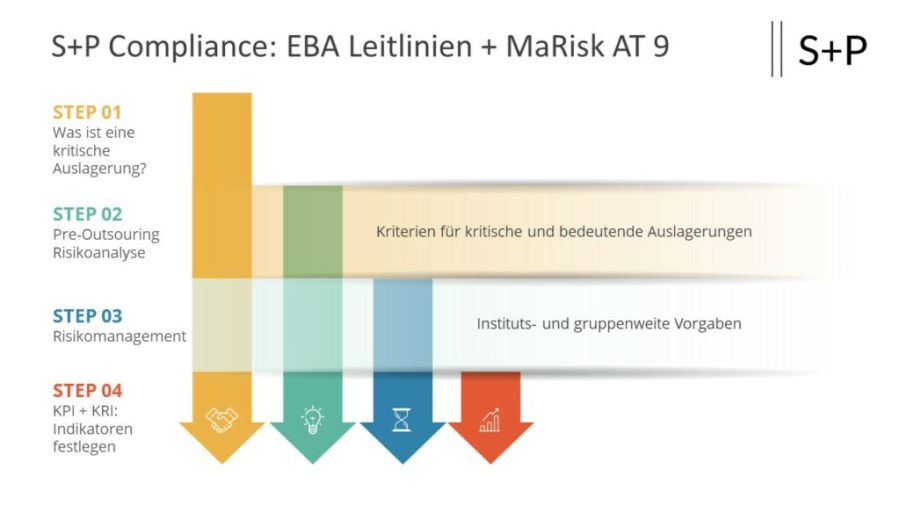

Mit der 6. MaRisk-Novelle hat die BaFin die Anforderungen an das Auslagerungsmanagement deutlich präzisiert und erweitert. Die Anpassungen betreffen den gesamten Auslagerungszyklus – von der Risikoanalyse über Vertragsgestaltung bis hin zur laufenden Überwachung. Ziel ist es, Risikosteuerung und -kontrolle bei Auslagerungen auf ein einheitlich hohes Niveau zu bringen.

Aufgaben des zentralen Auslagerungsmanagements (ZAM)

| Aufgabenbereich | Konkrete Anforderung nach MaRisk 6.0 | Zielsetzung |

|---|---|---|

| Steuerung & Überwachung | Einrichtung eines zentralen Auslagerungsbeauftragten mit direktem Berichtsweg an die Geschäftsleitung. | Bündelung aller Risiken und klare Verantwortlichkeiten schaffen. |

| Risikoanalyse | Erweiterung der Analyse um „Politische Risiken“ (v. a. bei Drittstaaten) sowie um Risiken aus Weiterverlagerungen. | Umfassende Bewertung der Stabilität und Rechtssicherheit des Dienstleisters. |

| Auslagerungsregister | Führen eines Registers gemäß EBA-Leitlinien inkl. Budgets, Kosten, Vertragslaufzeiten und Risikoklassifizierung. | Volle Transparenz über alle Auslagerungsbeziehungen und Abhängigkeiten. |

| Vertragsgestaltung | Vereinbarung uneingeschränkter Zugangs-, Informations- und Prüfungsrechte (inkl. Dritte/Aufsicht/Revision). | Sicherstellung der Kontroll- und Prüfungsrechte trotz externer Leistungserbringung. |

| Exit-Strategie | Definition von Ausstiegsszenarien, Notfallplänen und Übergangsprozessen für den Ausfall des Dienstleisters. | Gewährleistung der Geschäftskontinuität – Business Continuity Management (BCM). |

1. Zentrale Rolle des Auslagerungsbeauftragten

Jedes Institut, das Auslagerungen vornimmt, muss künftig einen zentralen Auslagerungsbeauftragten benennen. Dieser bündelt die Steuerung und Überwachung der Risiken aller Auslagerungsvereinbarungen.

-

Organisatorische Einbindung: Der Auslagerungsbeauftragte muss in einer Einheit angesiedelt sein, die unmittelbar der Geschäftsleitung untersteht.

-

Doppelfunktion möglich: Er kann gleichzeitig Leiter des unterstützenden Auslagerungsmanagements sein.

-

Ziel: Klare Verantwortlichkeiten und direkter Zugang zur Geschäftsleitung.

2. Zentrales Auslagerungsmanagement auf Gruppenebene

Neu ist die Möglichkeit, ein zentrales Auslagerungsmanagement auf Gruppen- oder Verbundebene einzurichten – vorausgesetzt, die betroffenen Institute unterliegen der CRR und den Outsourcing Guidelines.

-

Vollständige Auslagerung bestimmter Schlüsselfunktionen (Risikocontrolling, Compliance, Interne Revision) ist nun auch auf Schwesterinstitute innerhalb einer Institutsgruppe möglich.

-

Hintergrund: Effizienzsteigerung und Bündelung von Fachkompetenz.

3. Anforderungen an das Auslagerungsregister

Die MaRisk 6.0 konkretisiert die Vorgaben für das Auslagerungsregister gemäß § 25b Abs. 1 KWG und verweist direkt auf die relevanten Punkte der EBA Outsourcing Guidelines (Tz. 54 und 55).

-

Pflichtinhalte: Neben Vertragsparametern müssen auch die veranschlagten Kosten bzw. Budgets jährlich eingetragen werden.

-

Zugangsrechte: Bei wesentlichen Auslagerungen sind im Vertrag auch Informations-, Prüfungs- und Zugangsrechte zu verankern.

-

Praxisnutzen: Erleichterte Einrichtung eines zentralen Registers auf Gruppenebene.

4. Politische Risiken in der Risikoanalyse

Institute müssen künftig auch politische Risiken bei der Risikoanalyse berücksichtigen – insbesondere, wenn Dienstleistungen in Drittländern erbracht werden.

-

Fokus: Politische Stabilität und Durchsetzbarkeit vertraglicher Rechte.

-

Für EWR-Länder in der Regel nicht relevant.

-

Ergänzt die bisherigen Vorgaben zu länderspezifischen Risiken.

FAQ – MaRisk 6.0 & Auslagerungsmanagement

-

Was ist die wichtigste Neuerung durch die MaRisk 6.0 im Auslagerungsmanagement?

Die bedeutendste Änderung ist die Einführung des zentralen Auslagerungsbeauftragten. Jedes Institut muss eine eindeutige Verantwortlichkeit schaffen, die die Steuerung und Überwachung aller Auslagerungsrisiken bündelt. Diese Funktion berichtet direkt an die Geschäftsleitung.

-

Darf das Auslagerungsmanagement zentralisiert werden?

Ja. Neu ist die Möglichkeit, ein zentralisiertes Auslagerungsmanagement auf Gruppen- oder Verbundebene einzurichten. Dies ist insbesondere für CRR-Institute relevant. Unter bestimmten Voraussetzungen können sogar Schlüsselfunktionen – z. B. Compliance, Risikomanagement oder Interne Revision – an Schwesterinstitute ausgelagert werden.

-

Welche neuen Pflichtangaben gehören in das Auslagerungsregister?

Das Register muss künftig strikt die Anforderungen der EBA Outsourcing Guidelines (Tz. 54/55) erfüllen. Neu aufzunehmen sind:

- veranschlagte jährliche Kosten bzw. Budgets,

- dokumentierte Zugangs- und Prüfungsrechte bei wesentlichen Auslagerungen,

- vollständige Angaben zu Risiken, Verträgen und Dienstleistern.

-

Was hat es mit den „politischen Risiken“ auf sich?

Bei Auslagerungen in Drittstaaten außerhalb des EWR verlangt die MaRisk 6.0 eine explizite Bewertung politischer Risiken. Dabei ist zu prüfen, ob das Zielland stabil ist und ob vertragliche Rechte – z. B. Prüfungsrechte oder Zugangsrechte – im Ernstfall tatsächlich durchsetzbar sind.

-

Wer sollte das Seminar besuchen?

Das Seminar richtet sich insbesondere an Vorstände und Geschäftsführer sowie an Fach- und Führungskräfte aus:

- Compliance,

- Risikomanagement,

- Interner Revision,

- Auslagerungsmanagement.

Ideal für alle, die MaRisk 6.0 sicher und effizient in ihre Prozesse integrieren müssen.

-

Welche Arbeitshilfen erhalte ich im Seminar?

Teilnehmer erhalten Zugriff auf die S+P Tool Box mit u. a.:

- Checkliste zur Umsetzung der MaRisk,

- 105-Punkte-Check zur Risikotragfähigkeit,

- Leitfäden für Reporting und Kreditprozesse.

Damit kann das Gelernte unmittelbar in der Praxis umgesetzt werden.

MaRisk 6.0 Seminar – Für diese Zielgruppen besonders relevant

-

Vorstände, Geschäftsführer und Führungskräfte von Banken, Sparkassen und Genossenschaftsbanken

-

Führungskräfte und Spezialisten aus Compliance, Risikomanagement, Gesamtbanksteuerung und Interner Revision

Ihr Nutzen im Seminar

-

Neue Anforderungen an die Risikocontrolling-Funktion verstehen und umsetzen

-

Kapitalplanungsprozess zukunftssicher gestalten – inkl. SREP & ICAAP

-

Agiles Risikomanagement im Kreditgeschäft etablieren

Inklusive S+P Tool Box

-

Checkliste: Umsetzung der MaRisk

-

Check: Reportinganforderungen AT 4.1 & AT 4.2

-

105-Punkte-Check zur Risikotragfähigkeit

-

Leitfaden: MaRisk-Regelungen im Kreditgeschäft

Jetzt noch mehr Wissen sichern – Seminare & Lehrgänge

Erweitere dein Know-how mit den praxisnahen Weiterbildungen von S+P.

Neben dem Seminar „MaRisk-Update 2026 – Was neu ist, was zu tun ist“ bieten wir dir ein breites Angebot an Seminaren und Lehrgängen für Fach- und Führungskräfte – immer mit sofort umsetzbarem Praxiswissen und anerkanntem Zertifikat.

Auslagerung der Internen Revision: Sicher & Effizient mit S+P

Meistern Sie die komplexen MaRisk-Anforderungen durch Outsourcing. S+P Compliance Services bietet Ihnen Entlastung, Rechtssicherheit und höchste Professionalität.

Ihre strategischen Vorteile:

-

Kosten senken: Expertenwissen zu kalkulierbaren Konditionen statt hoher Personalfixkosten.

-

Effizienz steigern: Voller Fokus auf Ihr Kerngeschäft durch Entlastung interner Ressourcen.

-

Haftung minimieren: Garantierte Einhaltung aller Vorgaben (MaRisk, BAIT, WpHG).

-

Professionalität sichern: Höchste Revisions-Standards für FinTechs, KVGs und Banken.

Optimieren Sie jetzt Ihr Risikomanagement mit S+P.

Auslagerung der Compliance- und Auslagerungsfunktion mit S+P

Institute können auch Aufgaben der Compliance-Funktion oder des zentralen Auslagerungsmanagements (ZAM) an externe Spezialisten übertragen.

Die Auslagerung dieser Funktionen ist insbesondere für kleinere und mittlere Institute eine effiziente Lösung, um die Anforderungen der MaRisk 6.0 rechtskonform zu erfüllen, ohne interne Kapazitäten zu überlasten.

Mit dem S+P Outsourcing-Service profitieren Sie von erfahrenen Fachexperten, klaren Prozessen und vollständiger Dokumentation – für maximale Entlastung und Aufsichtssicherheit.

Stark aufgestellt mit S+P Compliance Services

Ob vollständiges Compliance-Paket oder Auslagerung Ihrer Geldwäschefunktion – mit S+P sind Sie regulatorisch auf der sicheren Seite.

Weitere relevante Themen

Vertiefen Sie Ihr Wissen zu den Anforderungen der MaRisk, nutzen Sie unsere Auslagerungslösungen oder informieren Sie sich über spezifische Vorgaben für Wertpapierinstitute (WpI):

-

S+P Auslagerung: Interne Revision -

S+P Auslagerung: MaRisk Compliance Officer -

Welche Aufgaben hat die Interne Revision? -

WpI-MaRisk: Anforderungen an Wertpapierinstitute -

WpI-MaRisk: Der aktuelle Ausblick