Aufbaukurs Geldwäsche: Verstärkte Sorgfaltspflichten

Aufbaukurs Geldwäsche: Verstärkte Sorgfaltspflichten

Aufbaukurs Geldwäsche – Förderung bis zu 80%: Erkennen und Bewerten von Geldwäsche- und Betrugsstrukturen in der Praxis – Produkt-Nr. L04

- Unser Praxisseminar verschafft Ihnen einen umfassenden Überblick zu den aktuellen gesetzlichen Neuerungen.

- Neue Anforderungen der 5. EU Geldwäscherichtlinie

- Transparenzregister & Co., fiktiver wirtschaftlich Berechtigter, Risikoanalyse nach § 5 GwG – alle Neuerung kompakt umgesetzt

- Wie können Geldwäsche- und Betrugsstrukturen in der Praxis erkannt, bewertet und rechtzeitig verhindert werden?

- Praxisfälle zu typischen Geldwäsche- und Betrugsmustern

Die Teilnehmer haben auch folgendes Aufbauseminar Geldwäsche besucht:

- Update für Geldwäschebeauftragte – Aufbauseminar

- Kompakt-Wissen für die zentrale Stelle

- Strafrecht für Geldwäsche Officer

- Risikoanalyse §5 GwG- Betrugsstrukturen

Zielgruppe – Aufbaukurs Geldwäsche

- Geschäftsführer, Vorstände bei Banken, Finanzdienstleistern, Versicherungen, Leasing- und Factoring-Gesellschaften

- Geldwäsche-Beauftragte, Stv. Geldwäsche-Beauftragte, Fach- und Führungskräfte im Bereich Compliance, Zentrale Stelle, Interne Revision und Mitarbeiter der Rechtsabteilung

- Geldwäschebeauftragte von Zahlungsinstituten und E-Geld-Instituten nach § 1 Absatz 2a des ZAG

- Im Inland gelegene Zweigstellen und Zweigniederlassungen von vergleichbaren Instituten mit Sitz im

Ausland

Ihr Nutzen – Aufbaukurs Geldwäsche

- Richtiger Umgang mit Risiken in der Geldwäsche und Terrorfinanzierung

- Know Your Customer bei anspruchsvollen Kundenverflechtungen

- Techniken zur Recherche und Analyse von Kundenangaben

Ihr Vorsprung – Geldwäsche und Fraud – Aufbauseminar

Jeder Teilnehmer erhält:

+ Komplett-Dokumentation für die direkte Umsetzung des Anti-Geldwäsche- und Fraud-Systems (Umfang ca. 80 Seiten)

+ Praxis-Leitfaden und Checklisten zur Prüfung komplexer Geldwäschestrukturen

+ 150 Punkte Check gegen Geldwäsche und Terrorfinanzierung

+ Teilnahmezertifikat als Fortbildungs- und Zertifizierungsnachweis zur Vorlage bei der BaFin-Prüfung

Seminare und Seminarorte – Geldwäsche und Fraud Aufbauseminar

Sie finden unsere Seminare ,,Geldwäsche und Fraud – Aufbauseminar“ in Berlin, Hamburg, Hannover, Münster, Köln, Düsseldorf, Frankfurt am Main, Leipzig, Dresden, Stuttgart, München, London, Wien, Salzburg und Innsbruck. Die nächsten Termine finden Sie unter Seminar Termine.

Sie wünschen regelmäßig aktuelle Informationen zu Ihrer persönlichen Weiterbildung in der Praxis. Hier können Sie sich direkt für unseren Newsletter anmelden.

Programm – Aufbaukurs Geldwäsche

Richtiger Umgang mit Risiken in der Geldwäsche und Terrorfinanzierung – Aufbaukurs Geldwäsche

> Neues Geldwäschegesetz 2017 – Strengere Regeln und höhere Bußgelder

> Geldwäsche, Terrorfinanzierung und Wirtschaftskriminalität in der Praxis richtig bewerten und prüfen

> Überblick zu möglichen Strukturen und Verflechtungen

> Verschärfte Anforderungen an die risikoorientierte Bewertung: Kunden-, Länder-, Vertriebswege- und Produktrisiken prüfungssicher analysieren

> KYE-Prinzip: Zuverlässigkeit von Mitarbeitern – von der Einstellung bis zur laufenden Beurteilung

Know Your Customer bei anspruchsvollen Kundenverflechtungen – Aufbaukurs Geldwäsche

> Zielgerichtete Ermittlung des wirtschaftlich Berechtigten

> Techniken für die schnelle und sichere Ermittlung des wirtschaftlich Berechtigten

– Was ist bei den typischen EU-Rechtsformen zu beachten?

> Aufschlüsselung von mehrstufigen Unternehmens-Organigrammen im In- und Ausland

> Bewertung der Mittelherkunft – 3 Prüfstufen in der Praxis

– Vermögenszufluss: Source of Income

– Vermögensstatus: Source of Wealth

– Vermögenstransfer: Source of Funds

> Neu: Der fiktive wirtschaftlich Berechtige – Umsetzung in der Praxis

Techniken zur Recherche und Analyse von Kundenangaben – Aufbaukurs Geldwäsche

> Zweifel über Identitätsangaben — Möglichkeiten zur Verifizierung?

> Verdacht auf Smurfing, Structuring und andere Verschleierungstatbestände — Was tun?

> Vorgänge innerhalb und außerhalb der bestehenden Geschäftsbeziehung — Wie erfolgt die Abgrenzung?

> Einsatz von betriebswirtschaftlichen Auswertungen und Jahresabschlüssen zur Prüfung der Mittelherkunft

> Top-Kennzahlen aus dem Jahresabschluss: Kapitalflussrechnung für die Analyse von Mittelherkunft und Mittelverwendung

Weiterbildungsprogramm für Geldwäsche-Beauftragte

Sie interessieren sich für weitere Seminare zur Weiterbildung als Geldwäschebeauftragter?

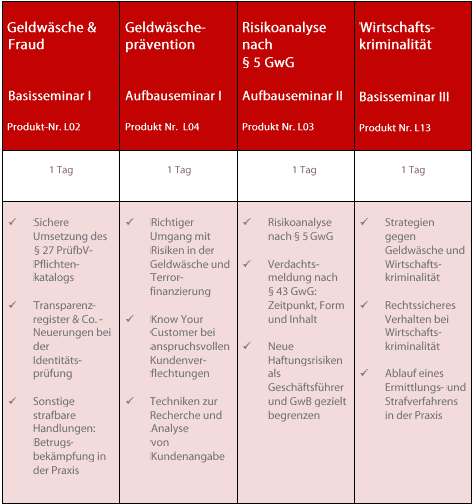

Wählen Sie das passende Seminar aus unserem Weiterbildungsprogramm Geldwäschebeauftragter aus. Vier Seminare, die speziell für Geldwäsche-Beauftragte, stellvertretende Geldwäsche-Beauftragte, Mitarbeiter der Zentrale Stelle sowie für Mitarbeiter, die neu als Geldwäsche-Beauftragter tätig sind, konzipiert wurden.

Compliance & Geldwäschebeauftragter – Aufbaukurs Geldwäsche

Seminar Geldwäschebeauftragter: Geldwäsche und Fraud – Basisseminar

Seminar Geldwäschebeauftragter: Geldwäsche und Fraud – Aufbauseminar

Seminar Geldwäschebeauftragter: Geldwäsche & Fraud – Update

Seminar Geldwäschebeauftragter: Geldwäsche & Fraud – Forum

Seminar Geldwäschebeauftragter: Gefährdungsanalyse – Prüfung 2017

Seminar Geldwäschebeauftragter: Aufbauseminar – Geldwäsche und Wirtschaftskriminalität

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Güterhändler

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Immobilienmakler

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Leasing- & Factoring-Unternehmen

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Versicherungsunternehmen

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Spielbanken und Veranstalter/Vermittler von Glücksspielen im Internet

Seminar Compliance: MaRisk-Compliance – WpHG-Compliance – Vertriebsbeauftragter

Seminar Compliance: Compliance

Seminar Compliance: Compliance für Vertriebsbeauftragte

Seminar MaRisk Compliance: Neue Compliance-Funktion gemäß MaRisk

Seminar MaRisk Compliance: Compliance im Fokus der Bankenaufsicht

Depot A Management und Asset Management – Aufbaukurs Geldwäsche

Seminar Depot A: Depot A im Fokus der Bankenaufsicht

Seminar Depot A: Depot A Management: Kompaktwissen für die Niedrigzinsphase

Seminar Depot A: Depot A Management

Risikomanagement für Unternehmen – Aufbaukurs Geldwäsche

Seminar Risikomanagement: Risikomanagement kompakt

Seminar MaRisk: Neue MaRisk – CRD IV – CRR – §25KWG neu

MaRisk – CRD IV – CRR – Risikomanagement A bis Z – Aufbaukurs Geldwäsche

Seminar MaRisk: Neue MaRisk – CRD IV – CRR – §25KWG neu

Seminar MaRisk: MaRisk-konformes Verrechnungssystem für Liquiditätskosten

Seminar MaRisk: Neue MaRisk

Seminar MaRisk Compliance: Neue Compliance-Funktion gemäß MaRisk