Was ist Know Your Customer (KYC)?

Know Your Customer – kurz KYC – ist einer der zentralen Grundsätze in der Geldwäscheprävention.

Es beschreibt die Verpflichtung, sich vor Beginn einer Geschäftsbeziehung oder vor der Durchführung einer Transaktion über die Identität des Kunden zu vergewissern.

Ziel ist es, Geldwäsche und Terrorismusfinanzierung frühzeitig zu erkennen und zu verhindern.

Kernelemente des KYC-Prinzips

-

Identifizierungspflicht

Grundsätzlich muss die Identifizierung vor Beginn der Geschäftsbeziehung erfolgen.

Ausnahmen sind nur zulässig, wenn:-

der normale Geschäftsablauf sonst unterbrochen würde

-

geringes Geldwäscherisiko besteht

-

-

Natürliche Personen

Erforderliche Angaben:

Name, Geburtsort, Geburtsdatum, Staatsangehörigkeit, Anschrift -

Juristische Personen & Personengesellschaften

Erforderliche Angaben:-

Firma / Name / Bezeichnung

-

Rechtsform

-

Registernummer

-

Sitzadresse oder Hauptniederlassung

-

Namen der Mitglieder des Vertretungsorgans oder gesetzlichen Vertreter

-

-

Wirtschaftlich Berechtigte

Falls der Vertragspartner nicht mit dem wirtschaftlich Berechtigten identisch ist, muss dieser ermittelt werden – z. B. über das Transparenzregister.

KYC-Pflichten im Überblick

| Kategorie | Erforderliche Angaben | Besonderheiten |

|---|---|---|

| Natürliche Personen | Name, Geburtsort, Geburtsdatum, Staatsangehörigkeit, Anschrift | Identifizierung vor Beginn der Geschäftsbeziehung; Ausnahme bei geringem Risiko |

| Juristische Personen & Personengesellschaften | Firma, Rechtsform, Registernummer, Sitzanschrift, Vertretungsorgane | Zusätzliche Angaben bei juristischen Personen im Vertretungsorgan |

| Wirtschaftlich Berechtigte | Natürliche Personen mit >25 % Kapital- oder Stimmrechtsanteil | Ermittlung über Transparenzregister möglich |

| Unterauftragnehmer | Identifikation aller relevanten Beteiligten in der Liefer- oder Eigentumskette | Wichtig für internationale und komplexe Firmenstrukturen |

Sonderfall: Nicht börsennotierte Gesellschaften

Bei Unternehmen, die nicht an einem organisierten Markt (§ 2 Abs. 5 WpHG) notiert sind und keine vergleichbaren Transparenzanforderungen erfüllen, gilt:

-

Wirtschaftlich Berechtigte sind alle natürlichen Personen, die unmittelbar oder mittelbar mehr als 25 % der Kapitalanteile oder Stimmrechte halten oder anderweitig Kontrolle ausüben.

Digitale KYC-Recherche – Unternehmensregister in der EU

KYC-Prüfungen lassen sich oft beschleunigen, wenn offizielle Business Register genutzt werden.

Viele EU-Staaten stellen Online-Datenbanken bereit, aus denen sich KYC-Dokumente herunterladen lassen.

Beispiele:

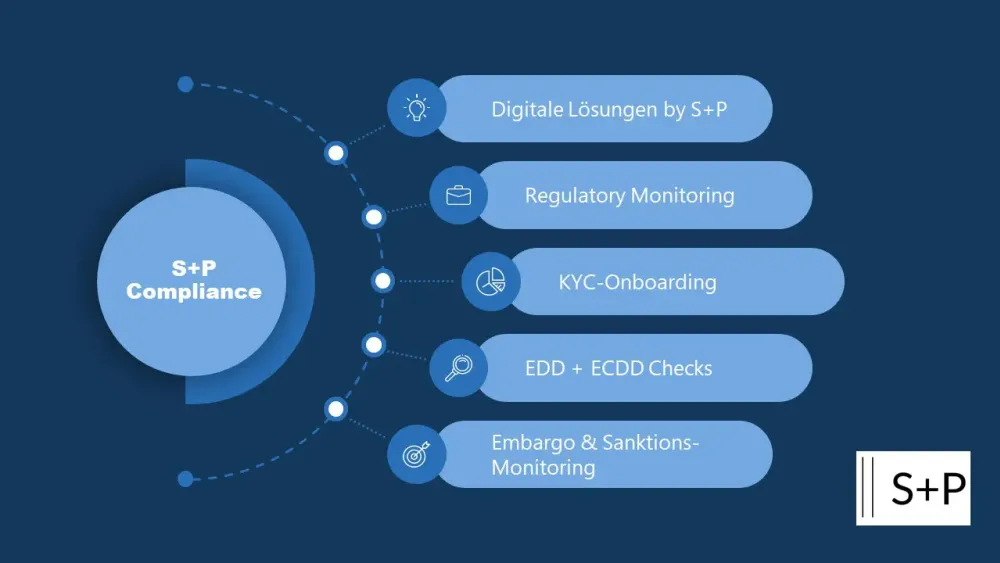

Fit für KYC & Geldwäscheprävention – mit S+P Seminaren

Die Einhaltung der KYC-Pflichten erfordert aktuelles Fachwissen und praxisnahe Umsetzung.

Unsere S+P Seminare im Bereich Geldwäscheprävention & Compliance bereiten dich gezielt auf deine Aufgaben als Geldwäschebeauftragter oder Compliance Officer vor.

Deine Vorteile:

-

Praxisnahe Umsetzung von KYC-Prozessen

-

Checklisten & Tools für effiziente Kundenidentifizierung

-

Aktuelle regulatorische Updates (GwG, EU-Vorgaben)

-

Austausch mit erfahrenen Compliance-Experten

Fazit

KYC ist ein unverzichtbares Instrument der Geldwäscheprävention.

Wer die Anforderungen kennt und systematisch umsetzt, schützt nicht nur sein Unternehmen vor Risiken, sondern erfüllt auch alle gesetzlichen Vorgaben.

Mit den richtigen Prozessen – und dem passenden Know-how aus unseren S+P Seminaren – lässt sich KYC effizient, rechtskonform und prüfungssicher gestalten.

Weitere Seminare & Lehrgänge bei S+P

Neben unseren KYC- und Geldwäschepräventionsseminaren bietet S+P ein breites Portfolio an Weiterbildungen in den Bereichen Compliance, Risikomanagement, Finance & Controlling, Führung und Digitalisierung.

Ob Online-Schulung, Präsenzseminar oder Lehrgang mit Zertifizierung – alle Trainings sind praxisnah, mit sofort einsetzbaren Tools und anerkannten Zertifikaten.